TBT a.k.a 旅田です。

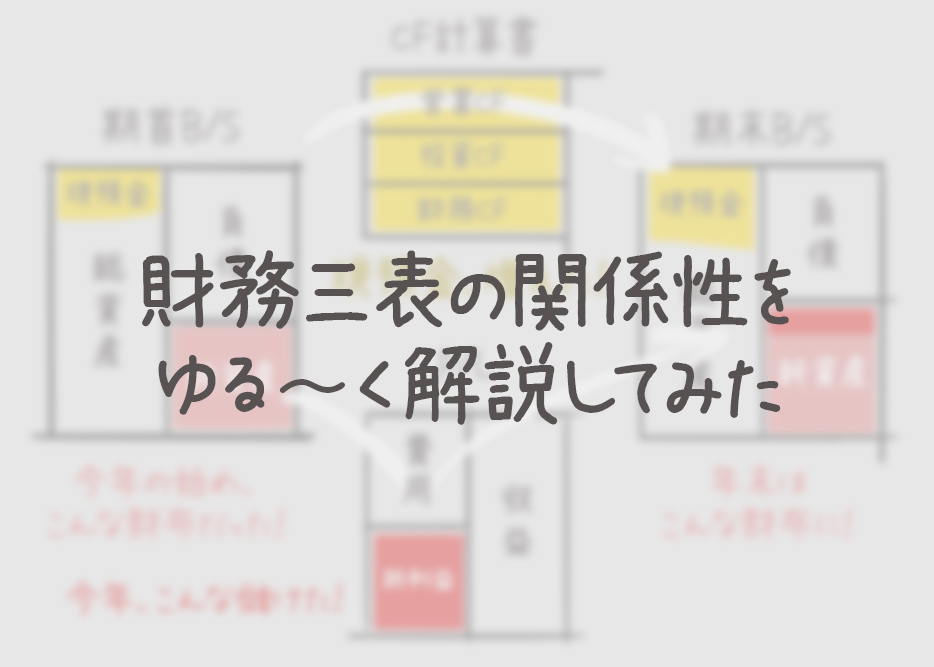

今回は会社のこと、ビジネスのことについて詳しく知る上で避けては通れない財務諸表、とりわけ代表的な『財務三表』について触れていきます。

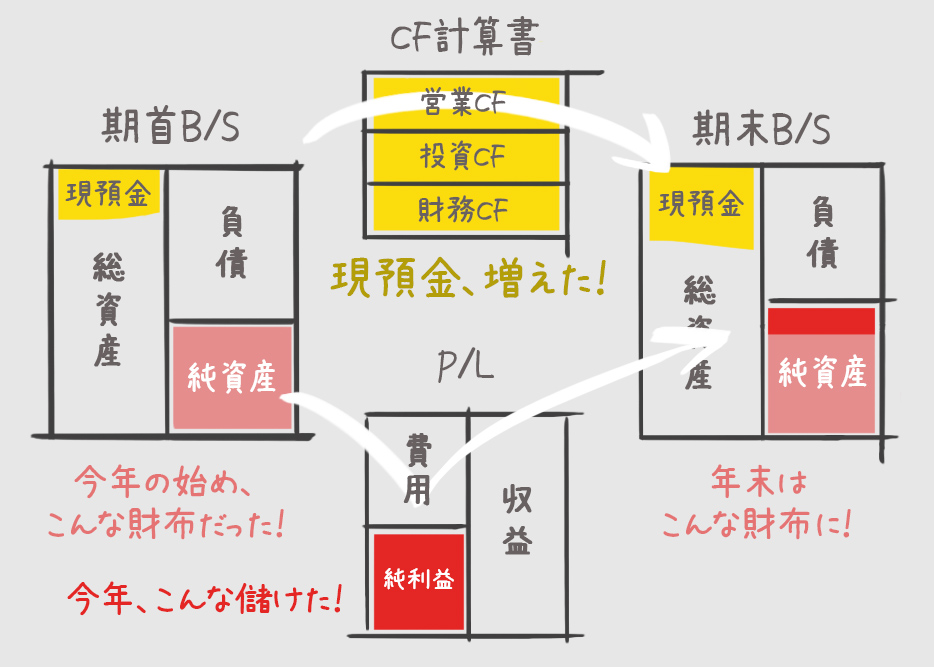

……と言っても、そもそもの「財務三表とは?」という説明はググれば記事が無数に出てくるので、今回はそれらの「関係性」の部分にフォーカスし、図解も交えながらゆる〜〜〜く解説してみます。

はじめに

とは言え、これから『財務三表』を説明するのに三表どころかひとつも知らなければ進めてもピンとこないはずなので、それぞれについてもゆる〜〜〜く解説します。

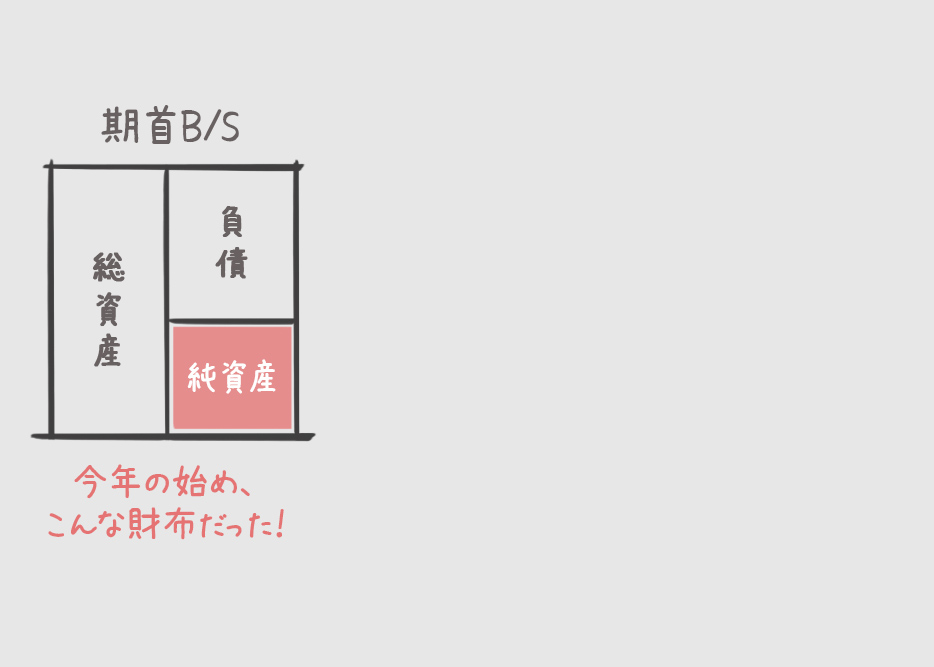

び〜えす

B/S(Balance Sheet)は日本語だと貸借対照表と呼ばれる表で、一言でいえば「会社のお財布状況」を示す表です。

具体的には図の通り、会社が持っているすべての資産(=総資産)が左にあり、右上に負債、そしてその差分が純資産となっています。(ちなみに負債のことを他人資本とも呼びます。)

なので、総資産>負債であれば財布はプラス、総資産<負債であればマイナスというだけです。簡単ですね。

例えばあなたの口座に5百万円があり、なおかつ5千万円で購入済の住宅があるとすれば、それは総資産が5千5百万円ということを意味します。

対して、実は住宅を購入するにあたって実家の親から1千万円を借りており、いずれ返すという約束であったならば、これは負債が1千万円あるということを意味します。

結果、貸借対照表的に言えば、あなたの純資産は5千5百万円−1千万円=4千5百万円 ということになります。潤沢ですね。

まあ、実際の総資産は現金や住宅だけでなく、土地や車、販売する予定の商品、受取手形、有価証券など、様々なものがあります。

しかし、この貸借対照表で重要なことは、総資産にしろ負債にしろ、受け取りを見込んでいる分もすべて計算に入れた上で、「ある時点での」合計金額だけをまとめているという点になります。

これを前述の例で説明すると、今日、急に親から「あの貸していた1千万円だけど、やっぱり明日には返してくれないけぇ?」と言われたら、こりゃ困ったなということになるわけです。

資産は潤沢なはずなのに、口座には5百万円しかないために、あなたの資金繰りが苦しくなるからです。

現時点では、ひとまずここまでの内容が頭に入っていれば完璧だと思います。

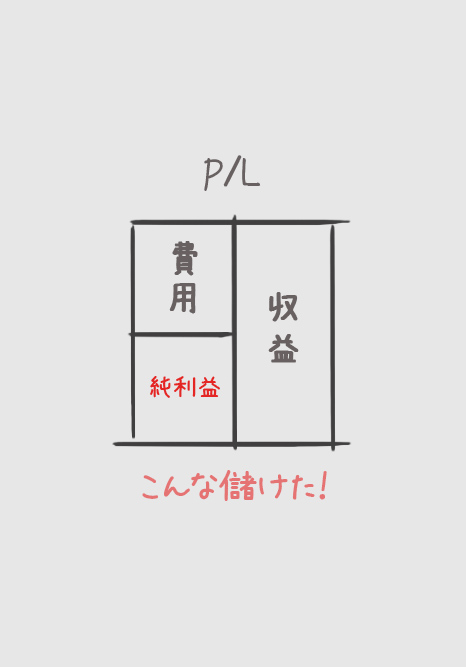

ぴ〜える

P/L(Profit and Loss Statement)は日本語だと損益計算書と呼ばれます。

こちらは貯金の話ではなく、「どれだけ儲けたか(利益を生み出したか)」を示した表です。

こちらも図で説明すると、稼いだ分(=収益)が右にあり、稼ぐのに費やした分(=費用)が左上、その差分が純利益です。

何となく、印象的には貸借対照表と反対な気がしますが、まあそれはそういうものだと覚えちゃいましょう。

なので、こちらも図でイメージすれば、収益>費用であれば利益が生まれ、収益<費用であれば利益どころか赤字経営となるわけです。

損益計算書は「稼ぐ力」を表すわけですから、稼ぎ頭の営業マンをイメージしてみると簡単です。

例えばある営業マンが得意先との接待で10万円を使ったとして、その接待が気に入られて100万円の商品が売れたとします。

そうなると、営業にかかる費用が10万円、収益が100万円なので、差し引き90万円の利益が生まれたことになります。

貸借対照表が「ある時点での財布状況」であるのに対し、損益計算書は「ある期間において」儲けた分の金額ということですから、この二表を絡めた計算をする際には、「ある時点」と「ある期間」という時間的な差分を埋める調整も必要になってきます。

ちょっと細かい話になりかけていますが、こちらも現時点ではここまで理解できていれば完璧だと思います。

きゃっしゅふろ〜

C/S(Cash Flow Statement)は、日本語でもそのままキャッシュ・フロー計算書と呼ばれています。

まあ、そこまで丁寧に言わなくても、だいたい「CF(Cash Flow)」で通じる場面も多いかと思います。

こちらは、B/SやP/Lよりもマイナーな気はするものの、実は経営者目線では最も重要度の高い表になります。

なぜなら会社の資金繰りに直接関わるのはキャッシュすなわち現預金だからです。

今回の図はシンプルで、キャッシュ・フロー計算書には「営業キャッシュ・フロー」「投資キャッシュ・フロー」「財務キャッシュ・フロー」というものがあるということさえ抑えていれば、特にそれ以上覚えることはありません。

その中で、主に会社経営の基本となる「営業キャッシュ・フロー」については、要するに営業に関する資金繰りを表したものとして、特に重要な財務諸表と考えられます。

これは、たびたび登場している例に当てはめると、分かりやすくイメージできるでしょう。

状況を整理すると次の通りです。

- 現在、あなたの口座には5百万円がある

- 現在、あなたには5千万円で購入済の住宅がある

- 現在、あなたは親から1千万円の借金をしている

- 明日、あなたは親に1千万円を現金で返す必要がある

このとき、貸借対照表では総資産が4千5百万円もあり潤沢だったにも関わらず、手元の現金はマイナス5百万円と、苦しくなってしまうことがわかっています。

この手元の現金の収支がキャッシュ・フローということです。

ここまでの内容で、キャッシュ・フローがいかに重要かはわかったかと思います。

会社全体の財布的には裕福なのに、手元の現金が少ないために従業員の給与が支払えなかったり、借りていたお金が返せなかったりなど、家計が火の車になってしまいます。

こうした状況のことを俗に「勘定合って銭足らず」と呼ぶそうですが、この状況が続いてしまうと、最悪は倒産してしまいます。(これを黒字倒産と呼びます。)

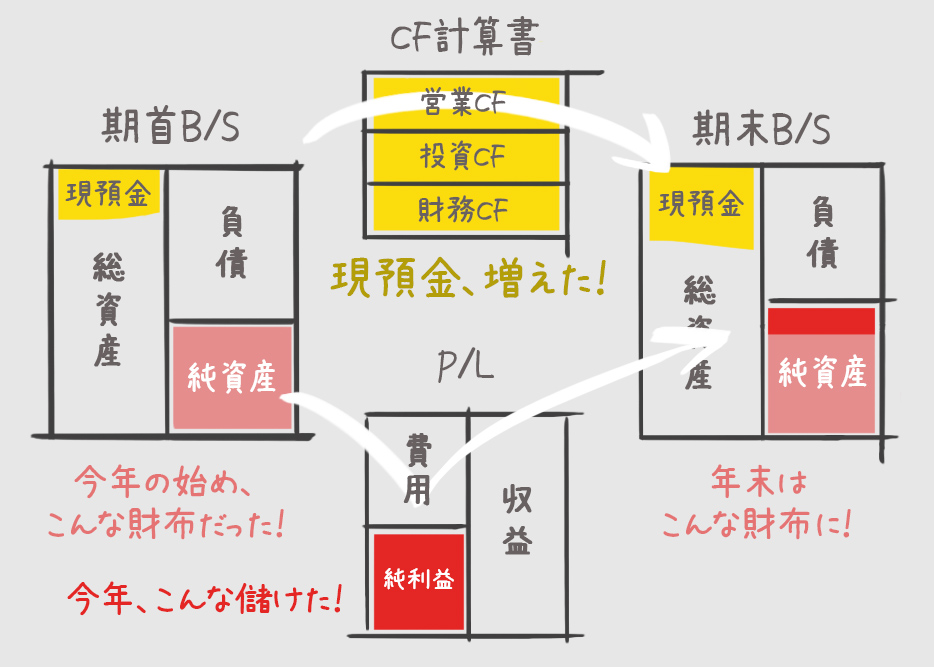

財務三表の関係性

さて、やっと本題ですが、ここからは説明してきた『財務三表』の関係性について、更にゆる〜〜〜〜〜〜〜く、さらっと解説していきます。

ここではイメージしやすく、会社のある一期分(一年分)の流れでぽんぽん紹介することで、それぞれの関係性を解説していきます。

期首び〜えす

貸借対照表のパートでお伝えしたとおり、こちらは「ある時点での財布状況」となるため、まず期首(その期が始まる時点)のものを準備する必要があります。

図の通りですが、つまり「今年の始めはこんな財布状況だったぜ」ということがこの表から示されるわけです。

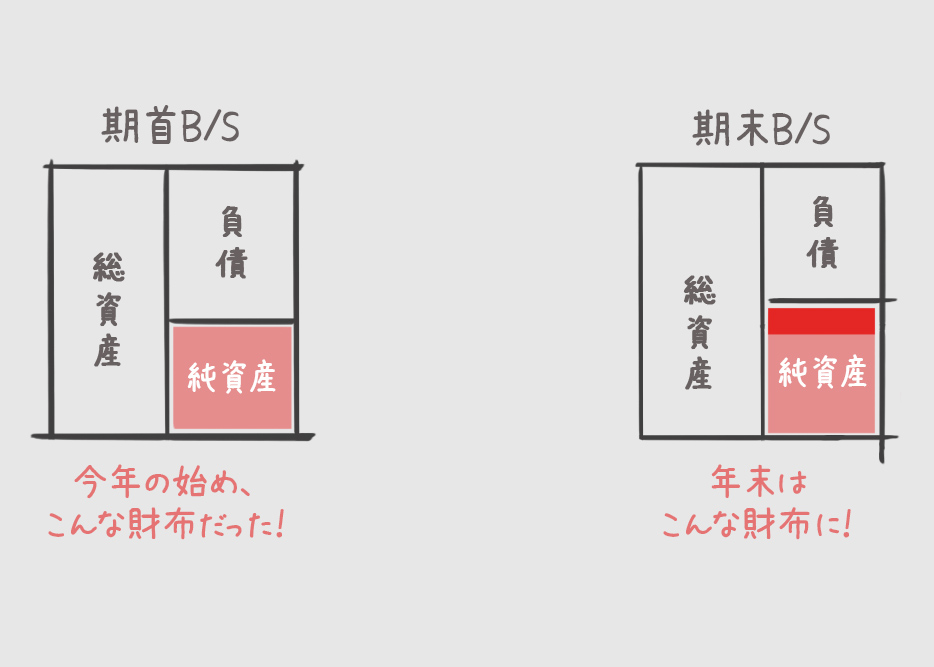

期末び〜えす

期首があれば期末もあります。

こちらは「年末の財布はこんなだったぜいえ〜い」ということがわかります。

この一期で順調に儲かっていれば、当然「純資産」の金額が増えていることでしょう。

ちなみに、この図は簡易的なものなので、具体的にどんな資産が増えたか(あるいはどんな負債が減ったか)などは見て取れません。

実際の財務諸表には詳しい内容と金額が記載されているわけです。

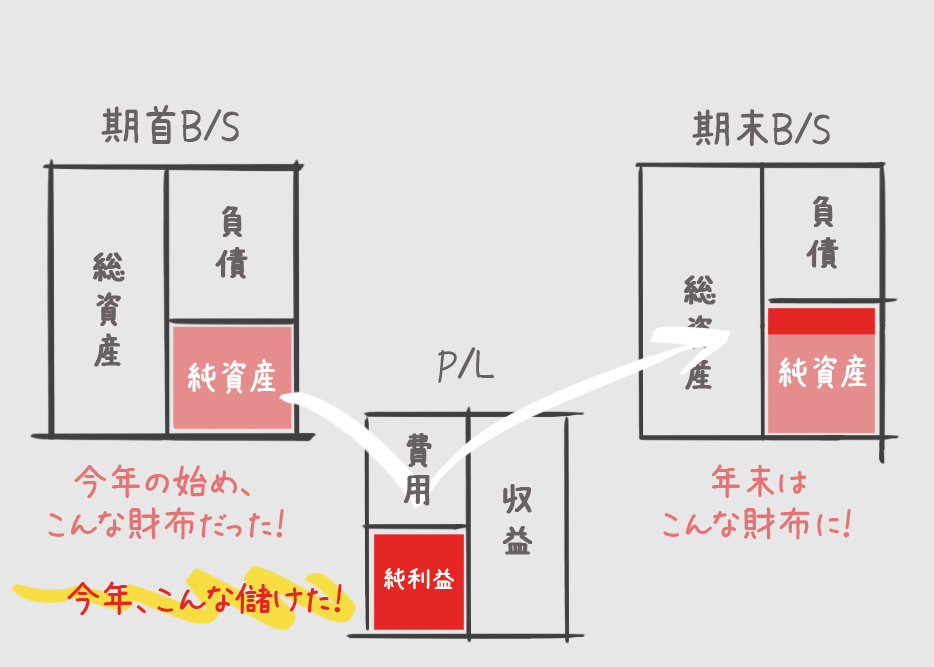

期中のぴ〜える

それでは、この期首と期末の純資産の増分は、一体どのようにして稼いだのでしょうか?

はい、それが損益計算書でわかります。

損益計算書は「ある期間において儲けた分の金額」とお伝えしている通り、この一期の間でどれだけ儲けたか、つまり純資産を増やしたかを説明することができます。

稼ぎ頭の営業部隊が優秀であればあるほど、この損益計算書の「純利益」は増えますよね。

この純利益が、最終的には期末B/Sにおける「純資産」の一部として加算され、また来期の期首B/Sとして継続されるわけです。

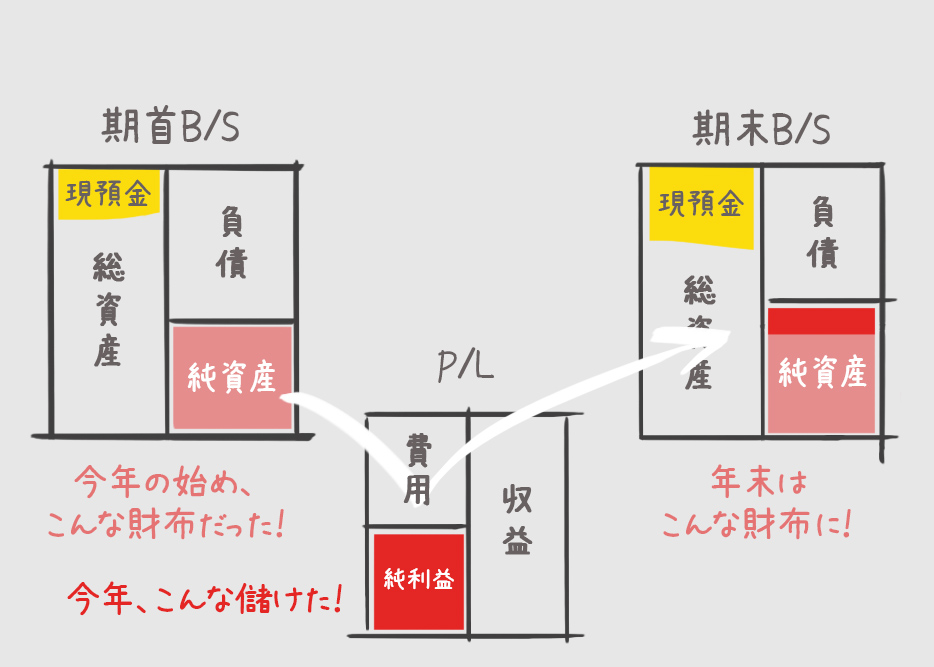

きゃっしゅはどうよ?

今年は営業部隊が頑張ってくれたおかげで、無事に増資(純資産を増やすこと)ができました。

しかし、油断は禁物です。

私たちはこの記事中で再三、親からの急な取り立てに怯えていたことを忘れてはいません。

そのためにも、貸借対照表の「総資産」の部に含まれる「現金及び預金」の増減は、特に注意して確認しておかねばなりません。

これらが期末にかけて減っていたとすると、最悪の場合、黒字倒産しかねません。

もちろん、そこは全体的なバランスによりますが、現金の流出(キャッシュ・アウト)が流入(キャッシュ・イン)を上回ると、「勘定合って銭足らず」という状況に陥ってしまいます。

きゃっしゅふろ〜

そこで、ついに『財務三表』最後の砦、キャッシュ・フロー計算書の登場です!

この期首から期末にかけて動いた現預金の流れ、すなわちキャッシュ・フローを可視化し、安全な会社経営を継続するための手助けとします。

ここまで解説してきた通り、キャッシュ・フロー計算書は期中の貸借対照表および損益計算書から作成することができます。

「勘定合って銭足らず」にならないようしっかりと準備し、常に注視しておきたいところです。

最後に

今回は非常に簡易的なゆる〜〜〜い図を用いながら、貸借対照表、損益計算書、キャッシュ・フロー計算書という『財務三表』をご紹介しつつ、それぞれの関連性をイメージ重視でご紹介しました。

とはいえ、私も勉強中の身ゆえ、厳密な解説になっていない可能性も多分にあります。

誤った情報を流布する目的はございませんので、万が一そうした内容がございましたらお問い合わせください。

参考記事

「勘定合って銭足らず」を避ける | 2013年7月号 | 事業構想オンライン / https://www.projectdesign.jp/201307/business-accounting/000671.php

財務諸表 – Wikipedia / https://ja.wikipedia.org/wiki/%E8%B2%A1%E5%8B%99%E8%AB%B8%E8%A1%A8